Erfbelasting besparen door nalaten aan uw kleinkinderen

Iets aan hen nalaten als u overlijdt kan aantrekkelijk zijn

In Nederland betaal je erfbelasting over vermogen of bezittingen die je ontvangt uit een erfenis. Voor verschillende personen, zoals de partner van de overledene, de ouders, de kinderen en ook voor de kleinkinderen, staan allerlei vrijstellingen in de wet die de erfbelasting regelt (hierna: de Successiewet), waardoor er bij ontvangsten tot bepaalde bedragen geen erfbelasting betaald hoeft te worden.

Wilt u dat uw erfgenamen over uw erfenis zo min mogelijk erfbelasting betalen, dan is het aantrekkelijk om deze vrijstellingen goed te benutten, mits dit ook past bij uw wensen uiteraard. In dit artikel wordt ingegaan op de vrijstelling van erfbelasting die geldt voor kleinkinderen. Hoe kunnen grootouders een geldbedrag nalaten aan hun kleinkinderen en wat komt hier, zowel belastingtechnisch als juridisch, bij kijken?

Hoe groot is de vrijstelling erfbelasting voor kleinkinderen?

Wanneer grootouders een geldbedrag aan hun kleinkinderen willen nalaten, doen zij dit meestal in de vorm van een legaat dat wordt opgenomen in het testament van de betreffende grootouder. Bij een legaat is het kleinkind géén erfgenaam, maar krijgt het een vast bedrag uit de nalatenschap. Dit legaat wordt ook wel het ‘kleinkindlegaat’ genoemd.

Voorbeeld

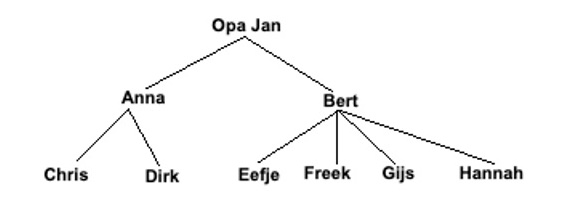

Opa Jan heeft twee kinderen, Anna en Bert. Dochter Anna heeft twee kinderen en zoon Bert heeft vier kinderen. In totaal heeft opa Jan dus zes kleinkinderen.

Opa Jan heeft twee kinderen, Anna en Bert. Dochter Anna heeft twee kinderen en zoon Bert heeft vier kinderen. In totaal heeft opa Jan dus zes kleinkinderen.

Deze zes kleinkinderen hebben ieder voor de erfbelasting recht op een vrijstelling van ruim € 20.000 (het exacte bedrag van de vrijstelling in het jaar 2021 bedraagt € 21.282 per kleinkind).

Hoeveel belasting betaalt een kleinkind?

Als opa Jan een hoger geldbedrag aan ieder van zijn kleinkinderen wil nalaten dan de hoogte van deze vrijstelling, betalen de kleinkinderen ieder 18% erfbelasting over het deel dat hoger is dan het vrijgestelde bedrag (€ 21.282 in 2021). Dit tarief van 18% wordt ook wel de ‘eerste tariefschijf’ genoemd en geldt tót een belaste schenking of erfenis van maximaal € 128.751 (cijfers 2021). Mocht opa Jan aan ieder kleinkind meer willen nalaten dan de hoogte van de eerste tariefschijf plus de vrijstelling erfbelasting (in 2021: € 21.282 + € 128.751 = € 150.033), dan betaalt ieder kleinkind over dit meerdere een hoger belastingtarief, namelijk 36% erfbelasting (de 2e tariefschijf).

Hoe groot is de vrijstelling erfbelasting voor kinderen en hoeveel belasting betaalt een kind?

Kinderen kunnen net zoals kleinkinderen belastingvrij € 21.282 erven van hun ouders. Kleinkinderen betalen over een erfenis echter een hoger erfbelastingtarief dan de kinderen van de overledene. Zoals net aangegeven zijn de tariefschijven voor de erfbelasting voor kleinkinderen 18% en 36%. Voor kinderen zijn deze percentages 10% en 20%. De kinderen van opa Jan betalen in de eerste tariefschijf tot een bedrag van € 128.751 dus ‘slechts’ 10% erfbelasting en over het meerdere 20% erfbelasting.

Erfenis via de kinderen aan de kleinkinderen geven?

Omdat kinderen een gunstiger erfbelastingtarief betalen dan kleinkinderen, lijkt het een goed idee om, wanneer opa Jan meer aan zijn kleinkinderen zou willen nalaten dan de vrijstelling van € 21.282 per persoon, hij dit meerdere nalaat aan zijn kinderen voor wie een lager erfbelasting tarief geldt, zodat zij dit bedrag vervolgens kunnen doorgeven aan de kleinkinderen.

Het nadeel van deze route waarin de erfenis éérst aan het kind wordt gegeven, die het vervolgens later doorgeeft aan het kleinkind, is echter dat dit ‘doorgeven’ van geldbedragen aan de kleinkinderen wordt gezien als een schenking van de kinderen van de overledene (dochter Anna of zoon Bert) aan hun kinderen. Hierover kan schenkbelasting verschuldigd zijn. Een schenking door een ouder aan een kind is jaarlijks tot een bedrag van € 6.604 (in 2021) vrijgesteld van schenkbelasting. De kleinkinderen betalen over het bedrag dat wordt doorgegeven door hun ouder en dat hoger is dan € 6.604, schenkbelasting tegen een tarief van 10%.

Let op: de hoogte van de vrijstellingen, maar ook de hoogte van de tariefschijven wordt jaarlijks aangepast. In 2021 zijn de vrijgestelde schenkingsbedragen voor kinderen en kleinkinderen € 1.000,- hoger dan gebruikelijk.

Hoe regel je een gelijke behandeling per gezin als er in het ene gezin méér kleinkinderen zijn dan in het andere?

Stel opa Jan legateert een geldbedrag van € 20.000 aan ieder van zijn kleinkinderen. De totale nalatenschap van opa Jan bedraagt € 400.000. Het kan dan zo zijn dat er eerst € 120.000 (zes keer € 20.000) naar de kleinkinderen gaat, waardoor er in de totale nalatenschap nog € 280.000 over blijft, waarvan dochter Anna € 140.000 krijgt en zoon Bert ook € 140.000. Het gezin van Anna krijgt dan in totaal € 180.000 uit de nalatenschap van opa Jan en het gezin van Bert krijgt in totaal € 220.000 uit de nalatenschap van opa Jan.

Niet iedereen vindt dat een eerlijke verdeling. Wanneer opa Jan wil dat ieder gezin evenveel uit zijn erfenis krijgt, kan hij in zijn testament bepalen dat de legaten aan de kleinkinderen worden uitgekeerd ten laste van de erfenis van de ouder van dat kleinkind. In dat geval gaat er eerst € 200.000 naar Anna en € 200.000 naar Bert en komt vervolgens twee keer € 20.000 ten laste van het erfdeel van Anna en vier keer € 20.000 ten laste van het erfdeel van Bert.

Het instellen van een bewind over een legaat

Wanneer de kleinkinderen van opa Jan op het moment van zijn overlijden nog erg jong zijn, is het mogelijk om bij testament een bewind in te stellen over het legaat aan de kleinkinderen. Dit betekent dat opa Jan het geldbedrag dat het kleinkind bij zijn overlijden krijgt, tijdelijk laat beheren door bijvoorbeeld de ouder van het kleinkind. Het kleinkind kan het geldbedrag dan nog niet meteen vrijelijk uitgeven, maar moet wachten totdat hij een in het testament genoemde leeftijd heeft (bijvoorbeeld de leeftijd van 18 of 23 jaar).

Hoe zorg je ervoor dat het geldbedrag voor een (klein)kind van hem of haar privé blijft?

Erfenissen zijn voor (klein)kinderen die op of na 1 januari 2018 zijn getrouwd in een huwelijksgemeenschap, automatisch van hem of haar privé. Is een (klein)kind getrouwd in een huwelijksgemeenschap vóór 1 januari 2018, dan kan de erfenis van dat (klein)kind privé blijven, als in het testament van de (groot)ouder een zogenoemde privéclausule of uitsluitingsclausule is opgenomen.

Samenvatting en tip

Door een geldbedrag aan kleinkinderen te legateren kan erfbelasting worden bespaard, omdat kleinkinderen net als de kinderen van de overledene, ieder een vrijstelling van € 21.282 (2021) kunnen benutten. Zo’n ‘kleinkindlegaat’ kan in een testament op verschillende manieren worden vormgegeven. Wij kunnen u daarbij helpen en kijken wat voor u fiscaal de meest optimale besparing oplevert. Graag gaan wij met u in gesprek over de mogelijkheden om een geldbedrag na te laten aan uw kleinkinderen. Wij kunnen u hierover adviseren aan de hand van de specifieke situatie van u en uw gezin.

Bovendien, hoe leuk is het voor kleinkinderen om iets van opa of oma te kunnen erven!

Bel één van ons gerust als u vragen heeft. Wilt u ook erfbelasting besparen door na te laten? Neem dan contact met ons op of met één van onze collega’s. Wij helpen u graag verder.

Majorie Molegraaf RB FFP REP | Reijer Hekelaar RB REP

Financieel‑ en estate planner | Partner, Adviseur, Register Estate Planner (REP)

Tegenwoordig hebben we de sterke neiging om alles te willen. Maar het zal u niet verbazen dat dit niet werkt. Samen met u zullen wij prioriteiten stellen. Wat is voor u echt van belang? Een door ons uitgewerkt financieel plan is een advies dat inzicht geeft. Met een financieel plan wordt het makkelijker om de mogelijkheden voor toekomstige uitgaven (zoals de aanschaf van een nieuwe auto of studiekosten van de kinderen, een bepaalde levensstandaard na pensionering enzovoort) in kaart te brengen en de noodzaak om daarvoor te sparen te beoordelen.

Graag ontzorgen wij relaties op het gebied van persoonlijke financiën en staan we hen bij aangaande vraagstukken op het gebied van financiële, fiscale- en estate planning. Bel: 035 – 799 35 81 of mail: mmolegraaf@pyxis.nl of bel: 035 – 799 35 01 of mail: rhekelaar@pyxis.nl

Bronvermelding: Dit artikel is ontleend is aan ‘Met Recht Geregeld” van FBN Juristen.